目次

この記事について

この記事の対象読者

まだ資産形成を初めてない人。

この記事から得られること

資産形成の教科書の必読書を読むことで、長期では貯金が最悪の資産運用方法であることがわかる。

概要

長期の株式投資こそ資産運用に適した手法はないということをわかりやすく解説してくれている世界的名著。初版は2005年と古いですが、分散を効かせた長期株式投資こそが資産形成の王道であり、その普遍的な投資方法は時代が変わっても普遍的で優れています。バブルに踊らされずに、資産を増やすとは何ぞや?という本質が明確に理解できます。シーゲル本は赤本と緑本の2冊ありますが、本記事は赤本の内容を紹介します。

created by Rinker

¥2,420

(2025/07/01 07:19:49時点 楽天市場調べ-詳細)

created by Rinker

¥3,080

(2025/07/01 07:19:49時点 楽天市場調べ-詳細)

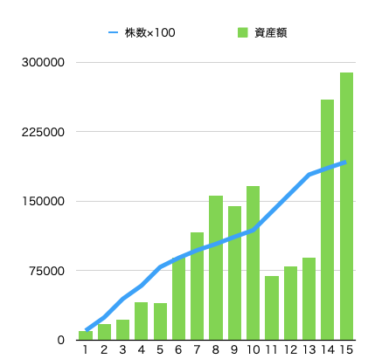

130年の長期では、インフレ調整ベースで、株式の累積リターンの97%は配当再投資(インカムゲイン)が生み出す。キャピタルゲインが生み出す利益は3%に過ぎない。

ジェレミー・ソーゲル

内容(ダイジェスト)

第1部 「成長の罠」を暴く

- 成長率が高いだけではリターンは高くならない。ただ高いだけでなく、投資家が株価に織り込む、たいていの場合は楽観的すぎる予想をうわまらなければならない。成長の罠が、投資家と投資の成功とを隔てる大きな障壁であることはあきらかだった。

- 「成長の罠」とは、株価が上がり過ぎて結果的に配当率が下がることを意味する。

- 時代の最先端をいく企業が、投資家にとってお買い得であることはめったにない。

- 個人投資家は、世界経済を牽引する輝かしい成長の分前にあずかるつもりで、実際には、損を引き受ける仕組みになっている。

- 投資家のリターンを決定するのはバリュエーション。バリュエーションとは、インカムゲインとキャピタルゲインの和を指す。

- インカムゲイン(配当)の再投資こそが、投資家のリターンを押し上げる最大の要因となる。

- 株式投資の長期的リターンは、企業の増幅益そのものではなく、実際に投資家が恩恵をうける増幅益(≒配当率と株価上昇率の合計)が、投資家の期待(≒株価)に対してどうだったかで決まる。

- 投資家の増益期待を知りたいとき最良の指標となるのはPER。

- 中国は、1990年代の世界経済の原動力ではあったが、株価が課題評価されすぎ、後に急落して、投資家の期待を手痛く裏切った。

- 新興企業は古い企業よりも成長する。だが、投資家がその株式に対価を支払いすぎるなら、まともなリターンは期待できない。株価が高くなれば配当利回りが低くなり、配当利回りが低くなれば、再投資を通じて増えていくはずの保有株がなかなか増えないからだ。

- 長期投資リターンの最大の源泉となるのは、配当(再投資)。

- 株式の長期的なリターンは、増幅率そのものではなく、実際の増幅率と投資家の期待との格差で決まる。

- 投資家リターンの基本原則は、株式が配当を生むとき効果が増幅する。

- 牛の涎の如く伸び続ける企業はいっとき華々しく伸びる企業にまさる。

- 業界の成長がまちがないからといって、投資家が手にする利益も間違いなとは限らない。

- セクターの拡大縮小と、リターンとの間に、これといった相関はない。

- 新興企業は、実質的にどのセクターでも投資家に課題評価されている。

- 長期的に投資するなら、話題のセクターを追い求めるアプローチは残念極まりないリターンしかもたらさない。

第2部 過大評価される成長株

- 洗練されたアナリストまでが「新時代」思考にとらわれるなら、それはバブルだとみていい。

- 投機的なバブルは大きな集団が同じ思考をし始めると発生する。

- 教訓その1:バリュエーションはいつも重要

- 教訓その2:買った銘柄に惚れ込んではいけない

- 教訓その3:時価総額が大きく、知名度の低い銘柄は要注意。

- 教訓その4:3桁のPERは避ける

- 教訓その5:バブルで空売りは禁物

- IPOに投資するのは宝くじを買うのととてもよく似ている。

- 過去を覚えていられないものは、それを繰り返す運命にある。

- 運用成績が高い銘柄が、技術革命の先端をいく業界に属しているとは限らない。それどころか、低迷する業界、縮小する業界に、過小評価されて属しているケースが多い。

第3部 株主価値の源泉

- 配当は歴史を通じて、株主リターンの圧倒的な源泉となってきた。配当利回りが高い企業ほど、投資家にもたらすリターンも高い。

- バフェットの投資目標とは、安定したキャッシュフローを生む会社を適正価格で買収することであり、これはつまり、配当を再投資する投資家の行動と酷似する。

- 配当を支払っている限り、事業は黒字であって、決算に間違いはないと目に見える形で証明できる。

- 市場が悲観論にとりつかれるとき、配当を生む銘柄をかいつづけるものは、結果的に誰よりも得をする。

- 配当再投資の手法では、下落局面では(安くなった)株数を増やすことができ、株価がいったん上昇に転じれば、「リターンの加速装置」となる。

- 企業にとっての悪材料は、株価を押し下げるものの、長期投資家にとっては、いずれ好材料に転じる。

- 株価の下落幅が大きいほど、配当再投資による保有株積み増しのペースが加速する。

- 理屈の上では、自社株買いは配当再投資と同じ仕組みでリターンを押し上げるはずだが、実際には、自社株買いが株主リターンを押し上げる役割を安定してはたすことはめったにない。

- 利益を算出するプロセスは本質的に曖昧な部分があり、この点からも配当に注目することが大切といえる。配当をごまかすのは決算をごまかすよりも何倍も難しい。

第4部 高齢化をめぐる危機と世界経済の力学シフト

- 1802年以降、株式投資のインフレ調整後のリターンは、どの時期にも一貫して年率6.5〜7%のレンジを維持している(シーゲルの一貫性)。

- 先進国の高齢化問題は、世界的解決(グローバルソリューション)のおかげて悲観的ではない。世界全体で見ると、世界は実に若い。

- 先進国の退職者は資産を売って生活費に変える。このとき資産を買うのはインド、ブラジル、インドネシアといった若い成長国。

第5部 ポートフォリオ戦略

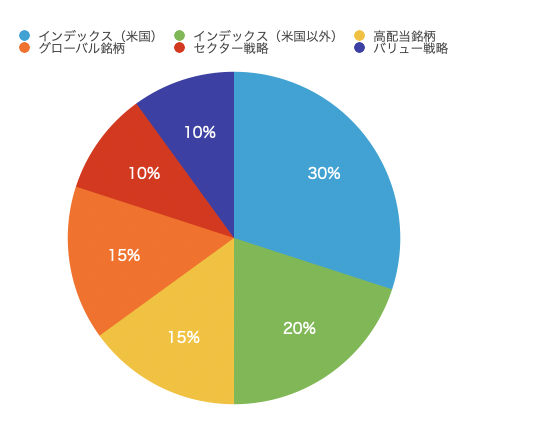

- ポートフォリオの分散を十分にしたいなら、REITを組み入れるのが正解

- ブランドのあるメーカーは途上国で高く評価されている

- 世界の株式市場をカバーするインデックス投資はまちがいなく高いリターンを稼ぎだす

- 成長の罠を避け、時に裏打ちされた価値にしがみつけばいい。

- 高配当銘柄としては、配当利回りの上位20%、ダウ10種、S&Pコア10種などから選択。

created by Rinker

¥2,420

(2025/07/01 07:19:49時点 楽天市場調べ-詳細)

created by Rinker

¥3,080

(2025/07/01 07:19:49時点 楽天市場調べ-詳細)

転職して資産形成用の種銭を増やそう!

もう1冊のシーゲル本(通称:緑本)の紹介