ジムロジャースも歴史を学べと言っている。投資には、マクロ経済を理解すること、歴史を学ぶことの両方が必要で、とても分かりやすい書籍があったので紹介します。

目次

著者

億単位の資産を運用する個人投資家。東北大学工学部原子核工学科卒業後、日経BP社に記者として入社。野村證券グループの投資ファンド運用会社に転じ、企業評価や投資業務を担当。その後、コンサルティング会社を設立し、中央省庁や政府系金融機関など対するコンサルティング業務に従事。現在は経済評論家として多くの媒体で連載を持つほか、テレビ、ラジオでコメンテータを務める。

加谷珪一公式HPのプロフィールより抜粋

加谷珪一HP

公式HPには投資に関する教科書的記事が、「加谷珪一の投資教室」に多くUPされていて分かりやすい。

created by Rinker

¥770

(2026/03/02 08:55:38時点 楽天市場調べ-詳細)

内容

第1章 100年単位で株価はこう動く

- 経済が人の活動の集大成である以上、過去の出来事との類似性が出てくるのは、ある意味で当然のこと。

- 投資の世界で勝ち続けるには、自分の感覚や他人の意見だけに頼っていては危険であり、歴史という客観的な英知を利用する必要がある。

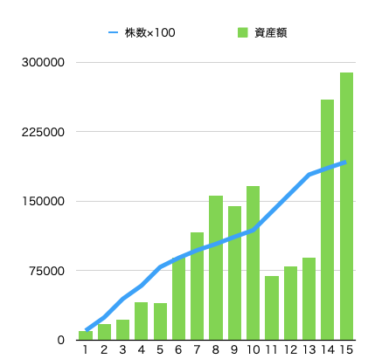

- 過去130年間で日本の株価は8000倍であり年間収益率換算で7%。130年を振り返ると、株式市場には約15〜20年程度の長期的なトレンドが存在。

- 新興国から先進国に移行する際に起こる出来事は万国共通。

- 海外の需要が堅調だと日本の製造業が潤い、国内の設備投資が活発になって株価が上昇する。

- 日銀の大量マネー供給はインフレへの序曲。名目上の物価が上がっても実質的な賃金が上昇しないので個人消費は増加しない。

- バブル経済の最中、過去の相場の感覚を引きずるベテランのトレーダーは、こんなに株価が上がるのはおかしいと考え早々と利益確定していた。

- 長期的な株価の流れをしっかりとみておけば少なくともバブルの頂点で買って下落の最終局面で売ってしまうという最悪の事態は避けられる。

第2章 インフレ時代を前に知っておくべきこと

- アメリカはシェールガスと年間100万人の移民受け入れにより今後の成長が期待される。

- 経済成長を決定する基本要素は3つ。労働(人口)、資本(紙幣流通量)、イノベーション。もっと簡単にいうと、経済成長は人口とお金の2つで決まる。

- 日本がこれから経常収支が赤字になり、円安になっていくのだとすると、海外への投資が有利になってくる。

- 日本はスインフレが進むが経済成長が伴わない状況となると、タグフレーションのリスクをもっている。

- ある程度の基礎体力があり、グローバル似て泣きしている、あるいは需要が減らない商品を扱っている企業の株を買えば、スタグフレーションから資産を防衛することは可能。

- インフレ時代には、物価上昇に合わせて価格が上昇する商品に投資することが基本。

- REITその収益のほとんどを投資家に還元することが義務付けられており、金融商品としては非常にすぐれたもの。

- ハイパーインフレが発生した場合には、おおよそ以下の順番で価格が上昇する。①為替、②金、③物価、④不動産、⑤株価

第3章 戦争と株価の不都合な事実

- 戦争は経済活動の延長線上にあると考える。

- GDPの10%程度が一般的な戦費の目安。

- 戦争が起きると投資家心理は高揚する。戦況が好転していくと株価は高騰する。

- 企業系列や終身雇用といった慣行は日本の伝統ではなく、戦争中に国家総動員体制によって政府から強制されていたもの。

- 施策はマーケットからの要請で自然に行われれば、日本経済にも株価にもプラスだが、政府の強制力を伴ってしまうとどこに歪みが出るかわからない。

第4章 バブルは利用するもの

- マネーストックとは市中に流通するお金の総量。株、不動産、国債、これらの間でお金は移動する。バブルとは単なるお金の移動であり、今後も継続的に発生する。

- 歴史からバブルが崩壊する水準というのはほぼ一致している。総融資残高がGDPの1.5倍から1.6倍になってくると危ない。

- イノベーションにより本格的なテクノロジーバブルになった場合には、株価の上昇期間は15年から20年という長期になる。

- テクノロジーバブルの発生条件としては、投資家から見て分かりやすいということも大切な要素。

第5章 イノベーションで儲ける鉄則

- 株価は未来の利益を先取りしている。PERは株価が1かぶあたりの年間利益の何倍になっているのか示している。

- テクノロジーのハイパーカーブ(株価=期待)では、黎明、過度、幻滅、安定のカーブを辿る。投資をするタミニングは、黎明期、幻滅期がよい。

- 技術の普及を表すS字カーブから判断する。ある技術を有望と判断したときには、少なくとも市場シェアが10%台のタイミングを狙い、思い切って投資をするのが最も合理的。

第6章 金と石油、そして通貨をめぐる攻防

- 基軸通貨に対する不安が増加すると実質資産が買われ、通貨に対する信頼がマスト実質資産は売られる。

- 金価格は米国経済t通貨制度に対する映し鏡のようなもの。

- 金はあくまで投資対象の1つでしかない。金価格を現在の価値に置き換えたチャートでは過去のピーク値(1980年頃)を超えてない。

- 通貨というのは、多くの人が通貨と認めれば自然に価値を持ち流通する性質を持つ。

- ビットコインの総量はあらかじめ決められており、発掘をする以外にその量を増やすことができない。経済学的に考えると、これは現在の金本位制であり、そこに、投下労働価値説の考え方をミックスしたものといってよい。決算手段として普及することになれば、既存の通貨との交換レートは一定のレベルに収束してくるはず。

- ビットコインは金と同じような値動きをする可能性がある。既存通貨に対する信用が低下すると買われ、既存通貨への信用が高まると売られるという図式になる。

- 国家は政府の管理外で流通する通貨の存在を望まない。その理由は通貨を発行する主体だけが享受できる通貨発行益(シニョリッジ)を手放したくないから。

- 原油の埋蔵量は、技術の進歩や経済情勢によって常に変動する。

- 全世界の1日の石油消費量は約9100万バレル。このうち米国だけで2割を消費している。

第7章 長期投資は安全に儲かるのか

- 長期投資=底リスクではない。短期でも長期でもリスクは生じる。

- 継続的に利益成長ができなければ、株式に投資する投資家はいなくなってしまう。株式投資の期待リターンは常に貯金の金利よりも高い水準。

- 配当は成長鈍化の証。今の株式市場では投資家は配当よりも株価の値上がりを重視する。

- 配当利回りが3%を超えていればかなりの高配当銘柄。

- 市場は人の心理で左右されるので常に歪みが存在する。本来であれば高い株価になっているはずのお宝銘柄を探し出せれば高いパフォーマンスが得られる。

- テクニカル分析で機械的に投資をした場合、市場の平均的なパフォーマンスを上回ることはないという結果が多く出ており、その点ではテクニカル投資は無効であるとする見解が主流。

- テクニカル分析の手法の中に人間の心理を背景にしたものが含まれており、人間の心理にはある程度の法則性が存在する可能性が高い。

- 結局、経済の動きは人間の心理が決定する。

第8章 未来を見据えた投資戦略

- 今後の株式市場の動きを考える上で、押さえておくべきポイントは①日本の経常収支、②米国経済の動向、③インフレ期待、④日本の財政問題、の4つ。

- 経済が成熟してきた先進国は、多くの場合、経常収支が赤字なる傾向が強くなっている。経常収支は大まかにいうと、貿易収支と投資収益。

- 米国は経済活動が活発で、世界からお金が集まる。このため不足する資金はすべて市場で調達することができるので、結果的に海外に流出されたドルはすべて国内に戻ってきている。

- 米国の経済状況は円安をもたらす。持続的な経済成長が期待できる米国の動きを中心に今後の投資戦略をかんがえるべき。

学べること

経済的自由を得るためには、労働収入からビジネス収入にシフトする必要がある。法定通貨の量は増え続けるので後生大事に現金貯金をすることは長期的にみると資産が減っていくことになる。本書を読むことで、歴史とマクロ経済をしっかり学ぶことができる。

created by Rinker

¥770

(2026/03/02 08:55:38時点 楽天市場調べ-詳細)